Banking System in India – Hindi

बैंकिंग प्रणाली न केवल निवेश में बचत के माध्यम से बल्कि संसाधनों की आवंटन क्षमता में सुधार करके आर्थिक विकास को बढ़ावा देने में महत्वपूर्ण भूमिका निभाती है। हाल के अनुभवजन्य साक्ष्य, वास्तव में, यह बताते हैं कि बैंकिंग प्रणाली संसाधनों की आवंटन क्षमता में सुधार से अधिक आर्थिक विकास में योगदान देती है, जबकि बचतकर्ताओं से निवेशकों तक संसाधनों का प्रसारण होता है। एक कुशल बैंकिंग प्रणाली अब विकास के लिए एक आवश्यक पूर्व शर्त मानी जाती है।

भारत में बैंकिंग सिस्टम को विभिन्न समूहों में विभाजित किया गया है। प्रत्येक समूह के अपने संचालन में अपने स्वयं के लाभ और सीमाएं हैं। उनका अपना समर्पित लक्षित बाजार है। कुछ ग्रामीण क्षेत्र में अपना काम केंद्रित करते हैं जबकि अन्य ग्रामीण और शहरी दोनों क्षेत्रों में। उनमें से ज्यादातर केवल शहरों और प्रमुख शहरों में ही संचालित करते हैं।भारत की बैंकिंग प्रणाली में केंद्रीय बैंक (भारतीय रिज़र्व बैंक – RBI), वाणिज्यिक बैंक, सहकारी बैंक और विकास बैंक (विकास वित्त बैंक) शामिल हैं। ये संस्थान, जो बचतकर्ताओं और निवेशकों के लिए एक मंच प्रदान करते हैं, भारत के वित्तीय क्षेत्र का मूल आधार बनाते हैं। संसाधनों के एकत्रीकरण और उनके बेहतर आवंटन के माध्यम से, बैंक अविकसित देशों की विकास प्रक्रिया में महत्वपूर्ण भूमिका निभाते हैं।

बैंकिंग प्रणाली की सरंचना

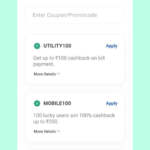

बैंकों को आम तौर पर विभिन्न उप-श्रेणियों में वर्गीकृत किया जा सकता है:

[vc_single_image image=”24717″ img_size=”full” alignment=”center”]

Scheduled banks –

- ये वे बैंक हैं जो भारतीय रिज़र्व बैंक अधिनियम, 1934 की दूसरी अनुसूची में सूचीबद्ध किये गए हैं। इस अनुसूची के अंतर्गत नहीं आने वाले बैंकों को गैर-अनुसूचित (Non-Scheduled) बैंक कहा जाता है

- इन बैंकों को आरबीआई के साथ कुछ राशि बनाए रखने की आवश्यकता होती है और बदले में, वे आरबीआई से रियायती दरों पर वित्तीय आवास और प्रेषण सुविधाओं का लाभ लेते हैं।

- प्रत्येक अनुसूचित बैंक को दो प्रकार की प्रमुख सुविधाएँ प्राप्त होती हैं: यह RBI से बैंक दर पर ऋण प्राप्त कर सकते है; और, यह स्वतः समाशोधन गृह की सदस्यता प्राप्त कर सकते है।

- सूची में भारतीय स्टेट बैंक और उसकी सहायक कंपनियां (जैसे स्टेट बैंक ऑफ त्रावणकोर), सभी राष्ट्रीयकृत बैंक (बैंक ऑफ बड़ौदा, बैंक ऑफ इंडिया आदि), क्षेत्रीय ग्रामीण बैंक (आरआरबी), विदेशी बैंक (एचएसबीसी होल्डिंग पीएलसी, सिटी बैंक एनए) शामिल हैं। और कुछ सहकारी बैंक। इनमें निजी क्षेत्र के बैंक भी शामिल हैं, दोनों को पुराने (करूर वैश्य बैंक) और नए (एचडीएफसी बैंक लिमिटेड) के रूप में वर्गीकृत किया गया है।

यह भी पढ़े : List of Scheduled Commercial Banks of India

Non-Scheduled banks –

परिभाषा के अनुसार गैर-अनुसूचित बैंक वे हैं जो आरबीआई अधिनियम, 1934 की दूसरी अनुसूची में सूचीबद्ध नहीं हैं। 5 लाख रुपये से कम की आरक्षित पूंजी वाले बैंक गैर-अनुसूचित बैंक के रूप में अर्हता प्राप्त करते हैं। अनुसूचित बैंकों के विपरीत, वे आपातकालीन या “असामान्य परिस्थितियों” को छोड़कर, सामान्य बैंकिंग उद्देश्यों के लिए RBI से उधार लेने के हकदार नहीं होते हैं। जम्मू और कश्मीर बैंक एक गैर-अनुसूचित वाणिज्यिक बैंक का एक उदाहरण है।

Co-operative banks –

सहकारी बैंक शहरी और गैर-शहरी दोनों क्षेत्रों में काम करते हैं। सहकारी सोसायटी अधिनियम, 1912 के तहत पंजीकृत सभी बैंकों को सहकारी बैंक माना जाता है। ये बैंक एक निर्वाचित प्रबंध समिति द्वारा सदस्यों के अधिकारों और “सांप्रदायिक रूप से विकसित और अनुमोदित उपनियमों” के एक सेट के साथ चलते हैं।

शहरी केंद्रों में, वे मुख्य रूप से उद्यमियों, छोटे व्यवसायों, उद्योगों, स्व-रोजगार और घर खरीदने और शैक्षिक ऋणों को पूरा करते हैं। इसी तरह, ग्रामीण क्षेत्रों में सहकारी बैंक मुख्य रूप से कृषि-आधारित गतिविधियों को पूरा करते हैं, जिसमें खेती, लिवस्टॉक, डेयरियां और हैचरी आदि शामिल हैं। वे लघु उद्योगों, कुटीर उद्योगों और कारीगरों के लिए स्वरोजगार गतिविधियों के लिए ऋण का विस्तार भी करते हैं।

वाणिज्यिक बैंकों के विपरीत, जो लाभ से संचालित होते हैं, सहकारी बैंक “कोई लाभ नहीं, कोई हानि” के आधार पर काम करते हैं। ये भारतीय रिज़र्व बैंक द्वारा बैंकिंग विनियमन अधिनियम, 1949 और बैंकिंग कानूनअधिनियम, 1965 (Application to Co-operative Societies) द्वारा विनियमित होते हैं।

Regional Rural banks –

क्षेत्रीय ग्रामीण बैंक या आरआरबी, साधारण बैंकिंग और पर्याप्त वित्तीय सेवाओं के साथ ग्रामीण क्षेत्रों और कृषि क्षेत्रों की सेवा करते हैं। एक समिति की सिफारिशों के आधार पर, उन्हें 1975 में स्थापित किया गया था। मुरादाबाद में, 2 अक्टूबर 1975 को स्थापित प्रथम बैंक, भारत में खुलने वाला पहला RRB है। यह सिंडिकेट बैंक द्वारा प्रायोजित था। RRB का स्वामित्व केंद्र सरकार (50%), राज्य सरकार (15%) और प्रायोजक बैंक (35%) के पास होता है। कई वाणिज्यिक बैंकों ने आरआरबी प्रायोजित किया है। प्रमुख उदाहरणों में महाराष्ट्र ग्रामीण बैंक (बैंक ऑफ महाराष्ट्र द्वारा प्रायोजित) और हिमाचल ग्रामीण बैंक (पंजाब नेशनल बैंक द्वारा प्रायोजित) शामिल हैं। आरआरबी का गठन अन्य वित्तीय संस्थाओं जैसे कि धन उधारदाताओं को समाप्त करने और सहकारी बैंकों के प्रयासों को पूरा करने के लिए किया गया था।

Financial Sector in India –

वाणिज्यिक बैंकों का राष्ट्रीयकरण एक अच्छी पहल थी। राष्ट्रीयकरण के बाद उद्योग से कृषि पर जोर दिया गया। ग्रामीण क्षेत्रों में भी देश में बैंक शाखाओं में तेजी से विस्तार हुआ। हालांकि, बैंक के राष्ट्रीयकरण ने अत्यधिक नौकरशाही, लालफीताशाही और बैंक कर्मचारियों की ट्रेड यूनियनों की विघटनकारी रणनीति जैसी अपनी समस्याएं बनाईं। यह इस पृष्ठभूमि में था कि 1990 के दशक की शुरुआत में शुरू किए गए आर्थिक सुधार कार्यक्रम के एक अभिन्न अंग के रूप में व्यापक बैंकिंग क्षेत्र में सुधार पेश किए गए थे और जो अभी भी जारी है।

1990 के दशक के आरंभ में वित्तीय क्षेत्र के सुधारों के प्रभाव में भारतीय बैंकिंग क्षेत्र में व्यापक परिवर्तन हुए हैं। भारत में ऐसे सुधारों के लिए दृष्टिकोण एक परामर्शी प्रक्रिया के माध्यम से क्रमिक और गैर-विघटनकारी प्रगति में से एक रहा है। बाजार क्षेत्र पर बल देने और बैंकिंग क्षेत्र को खोलने पर जोर दिया गया है। रिज़र्व बैंक लगातार त्वरित और प्रभावी पर्यवेक्षण के साथ-साथ तकनीकी और संस्थागत बुनियादी ढांचे के विकास के साथ एक सक्षम नियामक ढांचे की स्थापना की दिशा में काम कर रहा है।

भारतीय परिस्थितियों के अनुसार अंतर्राष्ट्रीय बेंचमार्क अपनाने के लिए लगातार प्रयास किए गए हैं। हालांकि कानूनी बुनियादी ढांचे में कुछ बदलाव अभी तक प्रभावी नहीं हैं, लेकिन अब तक के घटनाक्रम ने भारतीय वित्तीय प्रणाली को वैश्विक मानकों के करीब ला दिया है।